Обзор долговых рынков (Май 2020)

Май 2020

Артём Калинин, CFA

Управляющий активами

Важное за май:

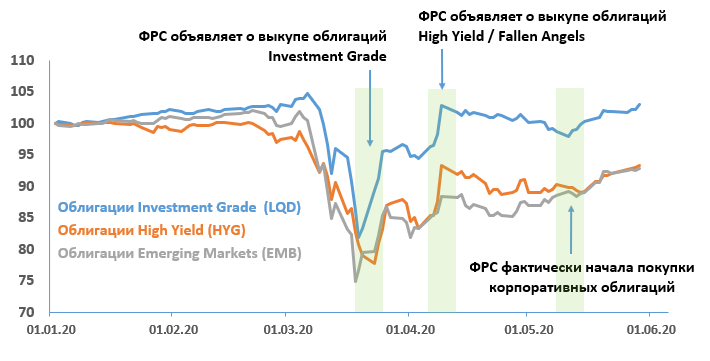

- Рост корпоративных облигаций после начала покупок со стороны ФРС США.

- Опережающий рост облигаций развивающихся рынков на фоне стабилизации основных валют.

- Замедление роста количества дефолтов и понижений кредитных рейтингов.

- Доходности гособлигаций США остаются на низких уровнях, несмотря на рекордный объем новых размещений.

Май выдался на редкость позитивным месяцем для рынков облигаций. Крупнейшие ETF показали существенный рост цен:

- Облигации компаний США инвестиционного рейтинга (LQD): + 2.3%

- Облигации компаний США спекулятивного рейтинга High Yield (HYG): +2.5%

- Облигации развивающихся рынков (EMB): +5.9%

Драйвером роста рынков облигаций послужило начало покупок со стороны ФРС США. В марте и апреле регулятор заявлял о планах по выкупу корпоративных облигаций, а 12 мая состоялись первые сделки.

По состоянию на 27 мая общий объем покупок составил примерно 3 млрд долл, т.е. ФРС выкупает примерно по 1,5 млрд долл в неделю.

На текущий момент ФРС проводит операции только на вторичном рынке с помощью ETF. 80% покупок приходится на фонды облигаций инвестиционного рейтинга (LQD, VCIT, VCSH), 20% - на фонды категории High Yield (HYG, JNK)[1]. Покупаются облигации короткой и средней дюрации (до 10 лет).

Примечательно, что пока ФРС не покупала отдельные облигации компаний, хотя такая возможность существует. С нашей точки зрения это означает, что ФРС пока не ставит целью реальное оказание помощи конкретным компаниям и выкуп их облигаций. Скорее регулятор подает рынкам сигнал поддержки. Крупнейшие компании США вполне успешно размещают новые облигации на открытом рынке и пока не подают признаков роста рисков дефолта.

Важно отметить, что общий объем программы выкупа может составить до 750 млрд долл, а сама программа закончится 30 сентября 2020 года[2]. Очевидно, что при текущем темпе покупок ФРС даже близко не достигнет лимита по объему. Таким образом, регулятор явно не видит необходимости проводить ускоренные массовые покупки.

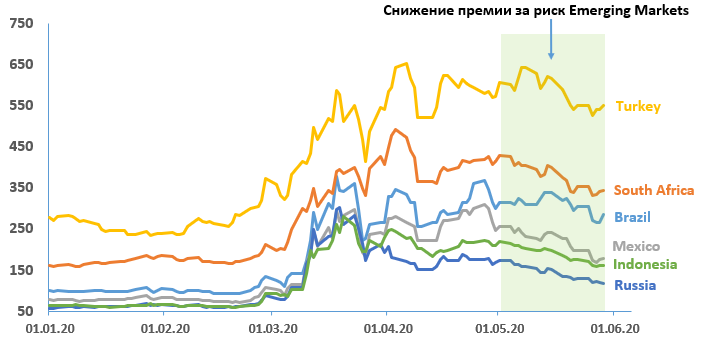

Лучшую динамику за май показали облигации компаний развивающихся рынков. Ранее мы указывали, что восстановление цен в этом классе облигаций отставало от котировок бумаг развитых стран (прежде всего, США), при этом кредитное качество эмитентов оставалось на достаточно высоком уровне в сравнении с облигациями US High Yield. Восстановление аппетита к риску на рынках привело к быстрой переоценке наиболее перепроданных облигаций.

Рост облигаций EM произошел на фоне снижения премии за риск (CDS 5Y) по большинству стран:

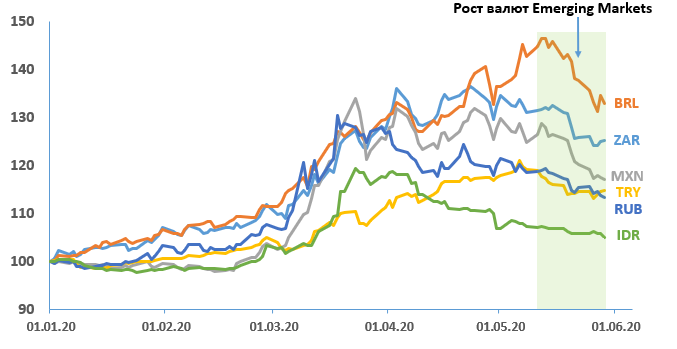

Рост облигаций Emerging Markets сопровождался также укреплением валют основных стран (ЮАР, Бразилия, Мексика и т.д.):

В мае замедлился рост количества дефолтов и понижений рейтингов. По оценкам S&P количество банкротств за месяц составило 28 (в апреле – 31), а всего с начала года – 88.

Среди банкротств можно выделить фактически состоявшийся дефолт Hertz, ряда нефтяных компаний, а также давно боровшейся за жизнь фармкомпании Akorn. Также можно отметить продолжающуюся эпопею с долговым кризисом в Аргентине и сложности у авиакомпаний.

Непосредственно накануне кризиса, вызванного COVID-19, большинство экспертов указывало, что высокий уровень корпоративного долга приведет к рекордному объему банкротств. Пока этот прогноз едва ли сбывается: компании без особых проблем решают проблемы с долгом за счет рефинансирования (объем размещений с начала 2020 года уже превысил 1 трлн долл), а дефолты случаются преимущественно среди наиболее слабых компаний и секторов (например, авиалиний). С точки зрения кредитного риска мы до сих пор не увидели ничего неожиданного. По мнению агентства S&P, основные банкротства произошли в компаниях, которые и до COVID-19 и нефтяного шока имели существенные индивидуальные проблемы[3].

С точки зрения кредитных рейтингов ситуация также постепенно улучшается. По оценкам JPMorgan, количество снижений рейтингов в мае снизилось до 130 по сравнению с 274 в марте. Наибольшее число даунгрейдов по-прежнему в отраслях ритейла, авто и медиа. Общий объем облигаций, потерявших с начала года инвестиционный рейтинг (fallen angels), составляет 145,5 млрд долл.

Мы считаем, что постепенное открытие экономик по всему миру и высокий спрос на облигации приведет к дальнейшему снижению дефолтов и даунгрейдов среди облигаций.

Важным событием мая стало объявления властей США о планах рекордного размещения новых казначейских облигаций для покрытия растущего дефицита бюджета. Общий объем размещений за 2020 год может составить до 4,5 трлн долл, из которых 3 трлн придется на текущий квартал. Объем новых размещений превосходит по масштабам период кризиса 2008-09 года.

Важно, что будет увеличено размещение долгосрочных облигаций – от 10 лет и длиннее. В том числе впервые с 1986 года размещены облигации со сроком до погашения в 20 лет. Несмотря на рекордный объем, новые размещены пользуются здоровым спросом у инвесторов.

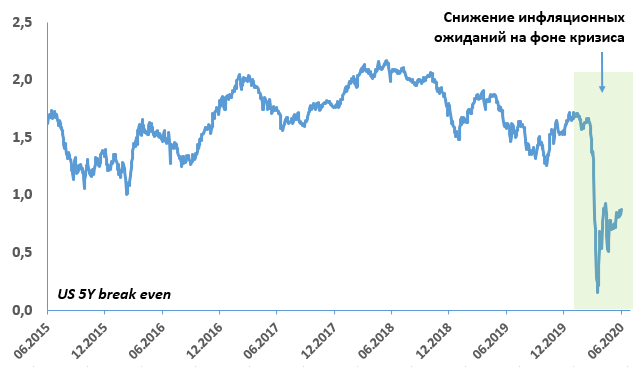

Стоит отметить удивительную стабильность доходностей по гособлигациям США. Несмотря на рост рисковых активов, открытие экономик и рекордный объем новых размещений госбондов, доходность по облигациям практически не меняется. С нашей точки зрения это объясняется целым рядом причин:

- По-прежнему высокие доходности гособлигаций США в сравнении с другими странами;

- Сохраняющийся спрос на защитные активы;

- Низкие инфляционные ожидания.

Также в мае возникло очередное обсуждения возможности введения отрицательных процентных ставок в США. Ярым сторонником этого решения является президент Трамп, который отличился твитом в поддержку отрицательных ставок. Пока ФРС занимает твердую позицию против отрицательных ставок, однако в случае нарастания проблем в экономике США давление на ФРС со стороны президента будет усиливаться.

Мы продолжаем сокращать долю защитных активов в портфелях – наличности и коротких облигаций инвестиционного рейтинга. После опережающего движения в облигациях развивающихся рынков мы считаем, что теперь их привлекательность сопоставима с американскими облигациями рейтинга High Yield. Отметим, что ликвидность облигаций Emerging Markets существенно снизилась за последние несколько недель и приобрести их на приемлемых ценовых уровнях стало значительно сложнее, чем в марте или апреле. Мы докупаем отдельные идеи среди наиболее перепроданных компаний с приемлемым кредитным качеством.

Инвесторам стоит обратить внимание на новые выпуски с высокими купонами, которые зачастую имеют статус secured, а также облигации fallen angels, сохраняющие потенциал роста цены. Также интересными выглядят отдельные пострадавшие от вируса отрасли (например, операторы казино и отелей), успевшие накопить большой запас ликвидности на балансе.

[1] https://www.standardandpoors.com/en_US/web/guest/article/-/view/type/HTML/id/2451245

[2] https://www.federalreserve.gov/newsevents/pressreleases/files/monetary20200409a5.pdf

[3] https://www.federalreserve.gov/publications/reports-to-congress-in-response-to-covid-19.htm