Сценарий развития эпидемии и её влияние на финансовые рынки

Падение рынков акций на фоне глобальной эпидемии коронавируса превысило 30% и стало наиболее быстрым за всю историю. Инвесторы впервые столкнулись с риском пандемии и не могут оценить ее будущие последствия и скорость распространения. Финансовые меры центральных банков не успокаивают рынки, так как не могут повлиять на первоисточник проблем. В результате инвесторы пытаются заложить худшие сценарии и переводят активы в денежные средства. На основе анализа группы вирусологов Imperial College (London) мы постарались наметить сценарий развития пандемии и оценить сроки паники на рынках.

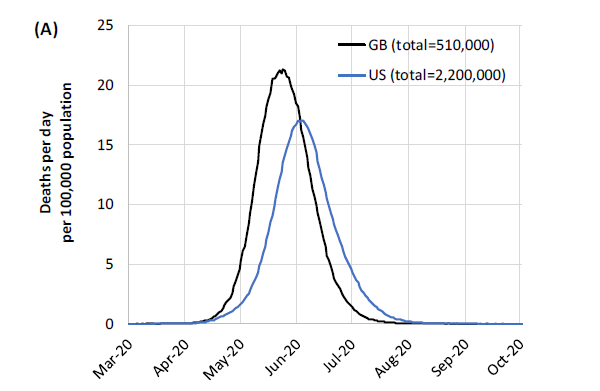

Прогноз роста смертельных случаев от коронавируса COVID 19 был представлен командой вирусологов Imperial College. Эта команда предсказала в январе 2020 года распространение вируса на весь мир и экспоненциальный рост заболеваемости в Европе

Ниже показана оценка количества смертельных случаев от вируса COVID 19 в США и Европе при отсутствии карантина (смертность на 100 000 человек). По прогнозу Imperial College, пик роста смертельных случаев будет в конце мая в UK и в начале июня в США. Полностью эпидемия будет преодолена в начале августа.

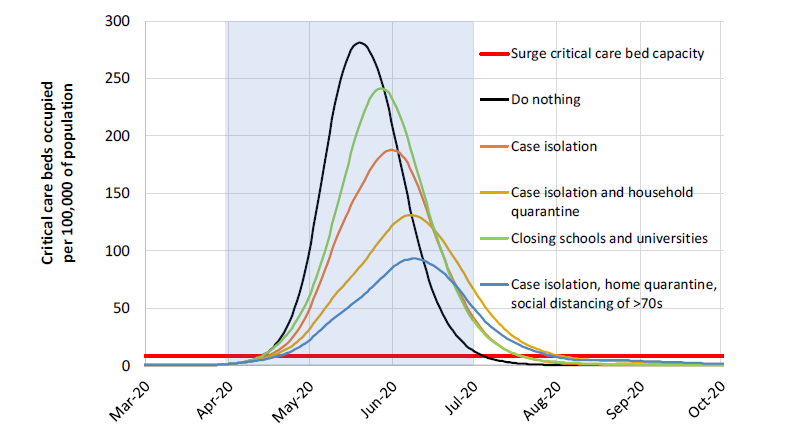

Ниже представлена оценка роста тяжелых случаев болезни в UK для различных сценариев мер со стороны государства и сравнение с текущим количеством мест в госпиталях (красная линия).

Выводы по развитию пандемии

- Недостаток мест в госпиталях в UK и US даже для тяжелых больных возникнет уже в середине апреля

- Даже при применении самых жестких мер по примеру Китая, количество мест в госпиталях UK и US для тяжелых больных будет в десятки раз меньше количества больных. Это критически важно для политиков, так как рост смертности по причине отказа в госпитализации будет иметь широкий резонанс в СМИ

- Использование текущих мер (закрытие школ, ограничение транспортного сообщения) не приводит к существенному снижению смертности

- Переход к более жестким мерам приводит к снижению смертности в 3 раза и сдвигает пик эпидемии на 1-2 месяца. Однако, в любом случае, количество смертельных случаев будет быстро расти, что поддержит панику среди населения.

- Жесткие меры с полным карантином по примеру Китая приводят к резкому замедлению экономики. Поэтому политики в UK и US будут искать баланс. С одной стороны они будут принимать меры, которые покажут достаточную поддержку для населения, с другой стороны, будут пытаться не допустить чрезмерного замедления экономики от введенных мер.

- При таком сценарии политики будут принимать решения с задержкой, под давлением нарастающей паники. У рынка не будет определенности по будущим ограничениям и их влиянию на экономику. Возможно, на каком-то этапе политики постараются представить ситуацию более тяжелой, чем на самом деле, чтобы показать, что ничего сделать было нельзя.

Выводы для рынков

- Так как источник неопределенности и страха для рынков находится вне финансовой сферы, значительные меры центральных банков (снижение ставок, предоставление ликвидности итд) не снимают неопределенность и панику на рынках.

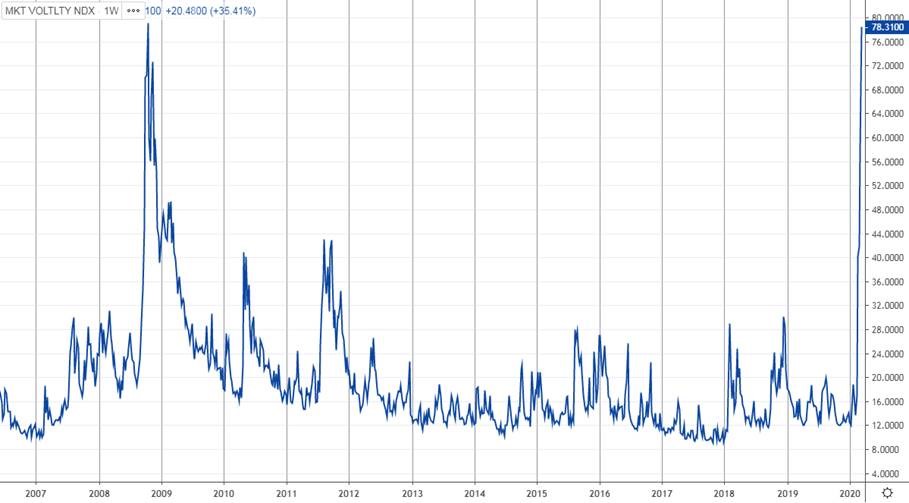

- Волатильность рынков сейчас рекордно высокая. Например, так называемый «индекс страха» VIX преодолел уровень в 80 – это выше, чем пик волатильности в 2008 году в момент банкротства Lehman Brothers. Волатильность останется высокой до момента снижения темпов роста смертельных случаев в США (исходя из приведенных прогнозов это произойдет в середине мая), что будет препятствовать восстановлению рынков.

- Этот анализ относится к психологическим моментам для рынков, которые работают в период паники, связанной с неопределенностью. Когда количество заболевших стабилизируется рынки будут уделять больше внимания экономическим данным. Мы прогнозируем еще одну волну снижения рынков акций в мае-июле на 15-20% с текущих уровней по итогам результатов компаний за 1-2 квартал, однако в этот период акции наиболее устойчивых компаний начнут рост.

- Так как тема недостатка мест в госпиталях станет центральной для политиков во всех странах, мы ожидаем выделения больших средств на увеличение и переоборудование госпиталей. Это создает возможность для входа в акции компаний, производящих медицинское оборудование.

«Индекс страха» VIX достиг рекордных уровней банкротства Lehman Brothers в сентябре 2008.