Обзор долговых рынков. Начало циклического steepening (Ноябрь 2020)

Артём Калинин, CFA

Управляющий активами

Важное за месяц:

- Гособлигации США начали циклическое увеличение наклона кривой доходности, ожидая постепенное восстановление экономики.

- Потенциал роста в корпоративных облигациях остаётся минимальным.

- Инвесторам стоит избегать облигаций со сроками погашения дольше 10 лет.

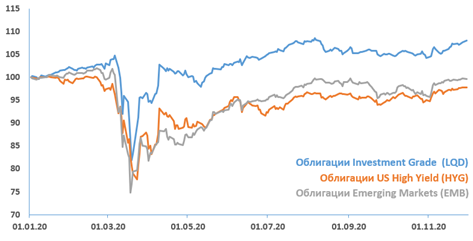

За прошедший месяц основные сегменты рынка облигаций практически не двигались. Основная причина – в пассивности инвесторов перед выборами в США.

- Облигации компаний США инвестиционного рейтинга (LQD): -0.3%

- Облигации компаний США спекулятивного рейтинга High Yield (HYG): +0.3%

- Облигации развивающихся рынков (EMB): 0%

Рост доходности гособлигаций США указывает на то, что всё больше инвесторов всерьез ожидают постепенное восстановление экономики. Мы считаем, что рост доходности не связан со сломом многолетнего тренда на снижение ставок. Скорее это нормальный процесс увеличения наклона кривой доходности (steepening), который происходит во время раннего периода восстановления экономики после кризисов.

На вероятность дальнейшего роста доходностей указывает целый ряд факторов:

- Доходность слабо реагирует на негативные события. В частности, ни рост количества заболевших COVID-19 в США, ни неопределенность относительно результатов президентских выборов не смогли привести к сколько-нибудь существенному или длительному снижению доходности.

- Рост доходности теперь происходит не только в длинных 10- и 30-летних облигациях, но и по всей кривой вплоть до 2-летней дюрации. И это при клятвенном заверении ФРС не поднимать ставки в ближайшие несколько лет.

- Доходность растёт, несмотря на отсутствие прогресса в переговорах относительно нового пакета бюджетных стимулов. Важно отметить, что при сохранении разнопартийного состава палат Конгресса США вероятность скорого принятия пакета стимулов существенно снижается. И инвесторы об этом знают. Без стимулов циклическое восстановление экономики будет идти гораздо медленнее.

- Спрос на первичных размещениях остается умеренным, несмотря на существенный рост доходностей по сравнению с летними месяцами.

Поиск инвестиционных идей в корпоративных облигациях стал существенно сложнее по сравнению с весной и летом 2020.

Кредитные спреды по облигациям инвестиционного рейтинга находятся на минимумах. Потенциал сужения спредов в сегменте высокодоходных облигаций остаётся только в наиболее слабых секторах, таких как авиалинии или ритейл.

Показательна реакция рынка на положительные новости о вакцине от Pfizer 9 ноября. Рост ETF HYG не превысил 1% к моменту закрытия торгов. Ценовой рост выше 1-2% показали только бумаги из слабых секторов, например Spirit AeroSystems или Macy’s. Мы считаем, что это наглядно отражает отсутствие потенциала роста у рынка высокодоходных облигаций в целом.

В свете перечисленных выше факторов мы рекомендуем инвесторам избегать вложений в государственные и корпоративные облигации со сроками погашения более 10 лет.

Мы по-прежнему считаем, что инвесторы должны сохранять высокий уровень аллокации на рисковые активы, в частности облигации High Yield, не забывая при этом строго контролировать риски.