Обзор долговых рынков (Апрель 2020)

Апрель 2020

Артём Калинин, CFA

Управляющий активами

Важное за апрель:

- ФРС объявил о возможности начать покупку облигаций категории fallen angel.

- Увеличивается количество дефолтов и понижений кредитных рейтингов.

- Облигации развивающихся рынков выглядят наиболее привлекательной инвестицией.

Главной новостью апреля стало заявление ФРС США о планах начать покупать корпоративные облигации fallen angels, регулятор сообщил об этом 9 апреля.

Fallen angels – это облигации компаний, которые ранее имели рейтинги инвестиционного уровня (BBB- и выше), но затем рейтинги были понижены до спекулятивных/high yield (BB+ и ниже). Подобное снижение рейтингов, как правило, вызывает резкую распродажу облигаций: инвесторы в облигации инвестиционного рейтинга не имеют возможности держать облигации категории high yield и поэтому начинают форсированную продажу бумаг.

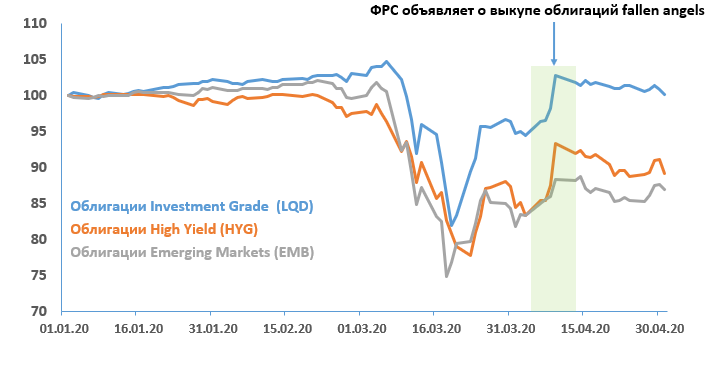

Намерения ФРС произвели очень сильное влияние на рынок: рост наблюдался практически во всех классах облигаций, а ETF на облигации high yield (HYG) за один день вырос на 6,6%.

Бурную реакцию рынка можно понять: ранее ни один центробанк не выкупал облигации рейтинга high yield (хотя ЦБ Европы и Японии уже несколько лет активно выкупают корпоративные облигации инвестиционного рейтинга).

С нашей точки зрения решение ФРС стоит рассматривать как попытку восстановить стабильность рынка облигаций. По данным JPMorgan, объем облигаций, пониженных до категории high yield, составил 168 млрд долл с начала 2020 года – это уже больше, чем за любой другой кризисный год. Для сравнения: за весь 2009 год объем fallen angels равнялся 150 млрд долл, за 2015 – 143 млрд, за 2012 – 142 млрд.

Настолько большой объем снижения рейтингов грозит сокращением доступа на рынок капитала и ростом стоимости заимствования для крупнейших американских компаний. Среди новоиспеченных fallen angels можно выделить Ford, Macy’s, Kraft Heinz, Delta Airlines и т.д. Поэтому решение ФРС стать квази кредитором последней инстанции для новоиспеченных компаний fallen angels является критически важным для сохранения доверия инвесторов.

Однако, несмотря на заявления, фактически за апрель ФРС пока не приступила к выкупу корпоративных облигаций.

Динамика облигаций в апреле четко разделилась на две группы: быстрое восстановление до момента объявления ФРС о скупке облигаций fallen angels и откат сразу после этих новостей.

Откат рынка после решения ФРС наиболее ярко был заметен в американских облигациях спекулятивного рейтинга. Фактически после резкого роста на новостях от ФРС они только падали. Мы считаем, что это объясняется скептическим отношением инвесторов к кредитному качеству эмитентов из категории high yield. Даже при наличии поддержки от ФРС, компании все равно столкнутся с существенным ухудшением финансовых результатов. Поэтому облигации компаний должны давать дополнительную компенсацию за риск.

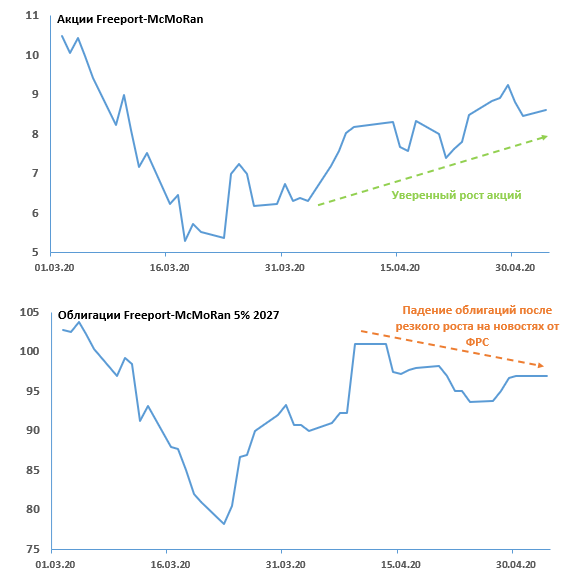

Можно отметить не только падение облигаций после резкого роста на новостях от ФРС, но и их расхождение с динамикой акций компаний. В качестве примера можно привести производители меди Freeport-McMoRan, которая является типичным эмитентом высокодоходных облигаций.

Облигации Freeport начали падать сразу после новостей от ФРС и вплоть до конца апреля так и не смогли восстановиться. При этом с точки зрения кредитных спредов у этих облигаций есть потенциал роста. Акции Freeport, наоборот, продолжили расти вместе с рынком акций, несмотря на слабую отчетность компании.

Мы считаем, что рынок облигаций в данном случае двигается гораздо логичнее рынка акций. Перспективы восстановления мировой экономики остаются туманными, поэтому рисковые активы должны предлагать инвесторам дополнительную премию – именно так ведут себя облигации. Акции же, наоборот, демонстрируют необоснованный оптимизм.

В апреле резко выросло количество дефолтов. По оценкам агентства S&P[1] количество дефолтов в апреле составило 31. Такое же количество дефолтов произошло за весь 1 квартал 2020 года. Для сравнения за весь 2019 и 2018 годы было 42 и 32 дефолта.

Из 62 дефолтов, уже произошедших с начала 2020 года, 42 пришлось на США, 8 – на развивающиеся рынки, 7 – на Европу.

Наиболее проблемными секторами ожидаемо стали нефтегазовый сектор и индустрия развлечений (по 6 в каждой отрасли).

С нашей точки зрения дефолты пока не вызывают удивления. Мы пока не увидели неожиданных банкротств сильных компаний.

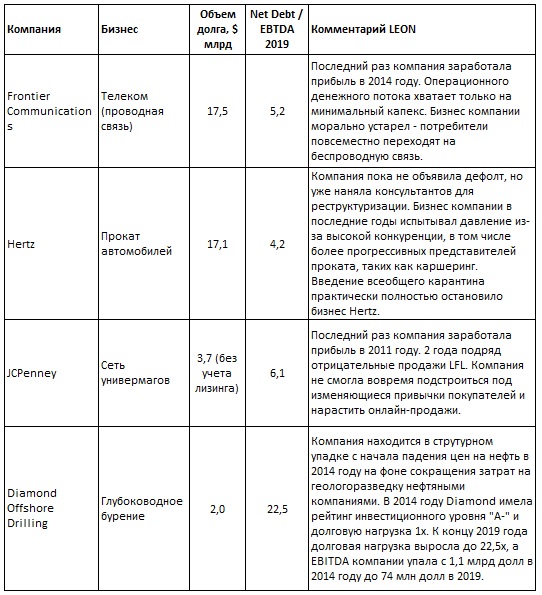

Среди крупнейших обанкротившихся эмитентов преобладают типичные фирмы-зомби, не первый год борющиеся за жизнь. Как правило это представители проблемных секторов бизнеса с постоянно ухудшающимися перспективами. Среди крупнейших дефолтов можно выделить:

Инвесторы пока мягко относятся к крупным компаниям, попавшим в трудности в связи с коронавирусом. Многие из них (например, круизная компания Carnival или сеть универмагов Nordstrom) смогли привлечь дополнительное финансирование и сохранить финансовую стабильность, несмотря на полную остановку бизнеса.

Мы считаем, что быстрый отскок на рынках облигаций окончен и инвесторам стоит сосредоточиться на поиске отдельных бумаг, дающих привлекательную доходность при разумном кредитном риске.

Наиболее интересным сегментом выглядят облигации развивающихся рынков. Восстановление этих облигаций, как правило, идёт медленнее, чем у бумаг компаний из развитых стран в силу объективных причин (валютный риск, слабая или вообще отсутствующая программа выкупа облигаций Центробанком и т.д.). В портфелях клиентов мы планируем увеличить долю компаний из стран с рейтингом high yield (Бразилия, Индия, Турция, а также пока ещё сохраняющая инвестиционный рейтинг Мексика). Эмитенты из стран с крепкими инвестиционными рейтингами (Россия, Индонезия), наоборот, выглядят дорогими.

В ближайшее время мы не планируем наращивать долю в американских облигациях инвестиционного рейтинга. Мартовская распродажа практически полностью отыграна и потенциал для сужения кредитных спредов остается только в наиболее рискованных бумагах. Так же стоит аккуратно отнестись к американским облигациям high yield. Если смотреть на диверсифицированный портфель (индексы облигаций или ETF), то премия за риск существенно выше средних исторических значений. Однако это во многом объясняется огромным расхождением в стоимости надежных бумаг (рейтинга ВВ) и проблемных (В-/ССС), прежде всего, из нефтегазового сектора США.

Мы постепенно наращиваем долю в облигациях развивающихся рынков и точечных идеях в американском high yield сокращая короткие облигации инвестиционного рейтинга.

[1] https://www.standardandpoors.com/en_US/web/guest/article/-/view/type/HTML/id/2422671