Новые санкции США против России. Чего ожидать и как реагировать инвесторам?

За последние два дня было много сообщений о введении новых санкций США против РФ. Сейчас известно о двух пакетах:

- Санкции от Конгресса: законопроект, внесенный в конгресс республиканцами, который предполагает введение санкций против госбанков и госдолга РФ. По прогнозам, он будет рассмотрен после промежуточных выборов в Конгресс 6 ноября.

- Санкции от адинистрации Трампа: привязаны к «делу Скрипалей».

- Первый этап этих санкций будет введен 22 августа и предполагает прекращение экспорта из США электронных устройств, связанных с национальной безопасностью.

- Второй этап будет введен через 90 дней, если РФ не представит заверений об отказе от использования хим. оружия и не допустит инспекторов ООН на свои объекты. Перечислены 6 мер, из которых минимум 3 должны быть введены. Это может быть запрет на кредитование России банками США, приостановка взаимной торговли, снижение уровня дипломатических отношений и отмену авиаперевозок.

Проектом первого закона предусмотрен запрет для лиц из США на транзакции с суверенным долгом России, а также на транзакции с “properties” российских госбанков (в списке Сбербанк, ВТБ, ВЭБ, Банк Москвы, РСХБ, Газпромбанк, ПСБ). Санкции вступят в силу через 90 дней после принятия закона. Возможна двоякая интерпретация этого запрета: (1) либо запрет лицам из США владеть акциями и облигациями госбанков, (2) либо де-факто запрет на долларовые расчеты для российских госбанков.

Формулировки очень размытые, поэтому высока вероятность их уточнения и смягчения перед реальным принятием. В отличие от Конгресса, Минфин США и администрация Трампа опасаются проблем для глобального финансового рынка от жестких санкций против системообразующих банков РФ.

Влияние санкций «делу Скрипалей» на первом этапе будет очень ограниченным, так как коснется узкого набора оборудования.

На наш взгляд, оба пакета нацелены скорее на решение внутриполитических проблем США и, в частности, на увеличение поддержки республиканцев перед промежуточными выборами в Конгресс 6 ноября.

Мы считаем, что вероятность принятия первого пакета Конгрессом достаточно высокая. Однако его окончательная форма может быть намного мягче, чем текущие формулировки, которые слишком размыты и оставляют широкое поле для толкования. Этот пакет будет приниматься уже обновленным составом Конгресса, когда политическая составляющая закона будет намного меньше. Европа не поддержит жесткие санкции против российских банков, так как это ударит по банковской системе ЕС и может привести к перебоям с поставкой сырья. Без согласия Европы ввести финансовую изоляцию России по «иранскому сценарию» никак не получится, а Европа сейчас резко противодействует даже возобновлению иранских санкций.

Вероятность введения второго этапа санкций по «делу Скрипалей» также высокая, так как Россия наверняка откажется от инспекций в форме, предложенной США. Вместе с тем, исполнение этого пакета полностью находится в компетенции Трампа, и мы не ожидаем от его администрации жесткого сценария после выборов в Конгресс.

На наш взгляд в конечном итоге санкции будут введены против узкого круга банков и компаний, напрямую связанных с обслуживанием ВПК и проектом Северного потока-2. Кроме того, может произойти очередной этап высылки дипломатов, что обычно вызывает большой резонанс. В худшем варианте фондам США запретят покупку облигаций РФ и госбанков. Однако этот набор ограничений не окажет существенного влияния на банковский сектор и на экономику.

Возможная реакция рынков на санкции

Российский рынок снижался последние несколько недель в ожидании санкций (их ждали после критики встречи Трампа с Путиным). Падение последних двух дней означает, что рынок начал закладывать жесткий сценарий. Мы ожидаем, что негативный фон будет нарастать вплоть до выборов 6 ноября, так как Россия стала одной из основных тем предвыборной повестки США. В связи с этим мы ожидаем дальнейшего снижения российского рынка и курса рубля. В тоже время, мы не ожидаем реального исполнения жесткого сценария (прекращения операций госбанков в долларах США, ограничения на экспорт сырья); максимум, что возможно – это запрет на владение госдолгом.

На наш взгляд, выход иностранных фондов с российского рынка приведет к избыточному падению рубля и облигаций госбанков. С точки зрения инвесторов, это создает хорошую возможность для входа в российский рынок в период панических продаж.

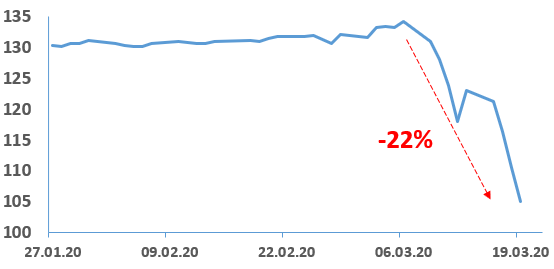

Исторически реакция российского рынка на санкции (Крым и Боинг в 2014 году, санкции против Русала в апреле 2018):

- Падение рубля на 10%

- Падение акций Сбербанка на 20% (ММВБ) и 30% ADR

- Рост премии за риск по Еврооблигациям РФ на 1%

Более серьезные провалы рубля и российского рынка в 2015 году были связаны с падением нефти и ожиданиями рецессии в развитых странах. Сейчас внешний фон позитивен, цены на нефть высокие, доходы бюджета и сальдо торгового баланса РФ выше ожиданий.

Исходя из исторических данных, на текущий момент российский рынок прошел примерно 2/3 пути при средней реакции на санкции. Скорее всего, можно ожидать достижения следующих уровней, которые могут служить индикаторами для начала входа в российский рынок:

- Курс рубля к доллару 70

- ADR Сбербанка $10

- Доходность 10 летних Еврооблигаций РФ – 5%

При восстановлении рынка лучшими будут бумаги, популярные у иностранных инвесторов (Сбербанк, Яндекс, мобильные операторы), а также акции производителей сырья с высокими дивидендами (Северсталь, НЛМК, Норникель, Полюс Золото), которые выиграют от снижения курса рубля.

Еврооблигации России

Иванов Андрей

Партнер LEON Family Office